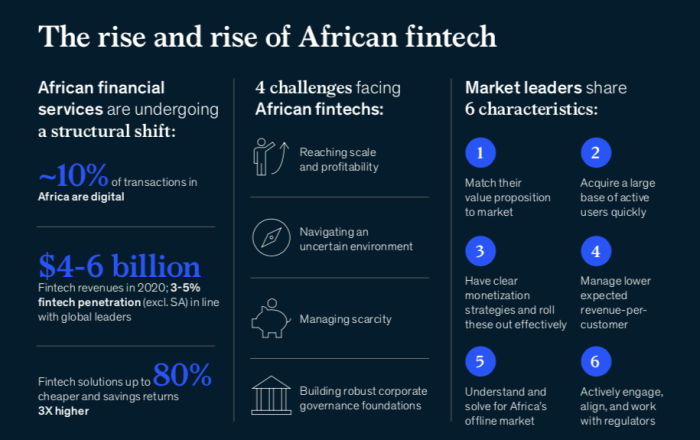

La fintech est le secteur des startups qui connaît la croissance la plus rapide en Afrique où environ 65% de la population sont peu ou pas du tout bancarisés. L’adoption de solutions de paiement – les portefeuilles numériques, entre autres – connaît, depuis quelques années, une croissance constante dans plusieurs pays africains. Une tendance qui s’est accélérée pendant la pandémie Covid-19, lit-on dans un récent rapport publié par le cabinet McKinsey. Les fintechs africaines devraient ainsi s’assurer des revenus qui avoisinent les trente milliards de dollars d’ici à 2025, soit cinq fois leurs revenus en 2020 estimés à six milliards de dollars, alors que le taux de pénétration de ces startups n’était que de 5% environ.

Cette croissance pourrait, cependant, se heurter à plusieurs défis, selon la firme américaine ; l’espace fintech africain étant en croissance exponentielle, mais le développement de l’écosystème fintech encore à ses débuts. Les fintechs ont enregistré une percée significative sur le continent mais au fur et à mesure que le marché mûrit, des espaces blancs sont identifiables dans presque tous les domaines des services financiers. Si la population africaine, qui compte plus de 1,3 milliard d’habitants et connaît une croissance rapide, représente un marché potentiel important pour les fintechs, l’acquisition de clients peut, elle, s’avérer difficile en raison de facteurs tels que les contraintes d’infrastructure ou le faible pouvoir d’achat des clients.

Les fintechs africaines devraient, d’ailleurs, selon McKinsey faire face à quatre défis majeurs :

Scalabilité et rentabilité

Si les possibilités de croissance des fintechs sur le continent africain sont importantes, dans certaines régions, les marchés auxquels ces structures pourraient s’adresser sont limités par des contraintes d’infrastructure ; notamment une faible pénétration du mobile et de l’internet dans certains de ces marchés, un manque de rails de paiement – épine dorsale de tous les transferts d’argent numériques. Seuls trois pays africains ont mis en place des paiements en temps réel et l’infrastructure nécessaire pour les rails de paiement.

McKinsey souligne, dans ce sens, que les fintechs qui souhaitent se développer sur le continent devront adapter leur approche à chaque pays en fonction de ses caractéristiques de son infrastructure, de ses cadres réglementaires et des besoins et habitudes des clients.

Un environnement réglementaire incertain

Outre le gap entre pays en termes d’infrastructure, les fintechs en Afrique doivent également faire face à un cadre réglementaire financier fragmenté. Les pays évoluent à des rythmes différents. Alors que les organismes de réglementation de certains pays commencent à soutenir le développement d’un environnement favorable – par exemple, en créant des bacs à sable pour les fintechs et en mettant en œuvre des réglementations dédiées au numérique – les réglementations complexes et variables, les processus d’approbation des licences notamment, peuvent rendre difficile pour les fintechs d’assurer la continuité des activités et la conformité sur les différents marchés.

Les fintechs peuvent constater qu’elles ne peuvent pas s’adapter assez rapidement sur certains marchés pour suivre la réglementation, qui, tout comme le degré d’application, peut parfois changer rapidement. Sur d’autres marchés, elles peuvent constater qu’elles évoluent plus vite que les régulateurs, ce qui crée une toute nouvelle série de défis. En outre, les entrepreneurs et les investisseurs peuvent être exposés à des taux de change fluctuants et à un contrôle strict des changes dans certains pays.

La gestion de la rareté

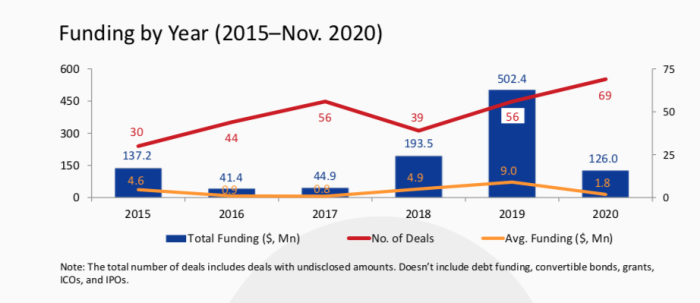

Les entreprises ne fonctionnent pas avec des ressources infinies. Le temps, l’argent et les personnes doivent être gérés efficacement pour lancer et soutenir la croissance. Après un investissement record dans les fintechs en 2021, le financement a connu un ralentissement, en particulier pour les startups à un stade plus avancé, mais comme les opérateurs historiques commencent à rattraper les disrupteurs, les fintechs ne peuvent pas se permettre de décélérer leur progression. Les fintechs africaines devront, ainsi, probablement se serrer la ceinture pour s’adapter à une nouvelle réalité en matière de financement des entreprises.

Selon le rapport sur le financement des fintechs en Afrique publié par la Medici Global – une plateforme d’analyse et de conseil pour l’industrie mondiale des fintechs –, ces entreprises structures ont levé plus de 821,9 millions de dollars de financement entre 2018 et novembre 2020. Les paiements ont été le segment qui a raflé la mise, avec 529 millions de dollars levés sur 32 transactions au cours des trois dernières années. La plateforme précise, également, que les plus grands investisseurs en fintechs africaines sont MasterCard Foundation, Goldman Sachs, Standard Bank, IFC, MFS Africa, entre autres…

Une gouvernance d’entreprise sur des bases solides

La mise en place d’une gouvernance d’entreprise de classe mondiale sera probablement un facteur essentiel pour permettre aux fintechs de naviguer sur ce terrain incertain et fragmenté, de gérer la rareté et d’atteindre avec succès la scalabilité et la rentabilité. Une structure de gouvernance efficace peut contribuer à l’instauration d’une culture organisationnelle forte et positive qui apporte stabilité, clarté et orientation, même en période difficile.

Il existe trois grandes caractéristiques d’un modèle de gouvernance d’entreprise sain : une culture forte, un engagement productif des parties prenantes et une stratégie claire en matière de gestion des talents pour développer les capacités de l’organisation. Si l’adéquation entre la proposition de valeur d’une fintech et le bon marché peut être une première étape cruciale dans la création d’une startup prospère, il est nécessaire, pour maintenir la dynamique, de définir des routines, des normes et des processus qui sont partagés et compris par tous les membres de l’organisation. Dans le monde actuel du travail hybride, cela est encore plus crucial qu’auparavant. Et comme les fintechs peuvent évoluer rapidement, il est essentiel qu’elles disposent d’une base de conformité bien développée pour gérer activement les changements réglementaires et éviter de se mettre à dos les régulateurs – un défi auquel beaucoup commencent à être confrontés.

Nadya Jennene